MSCI Branchen seit 2008: Technologie vorn, Dividenden-Lieblinge schwächeln (Christian W. Röhl)

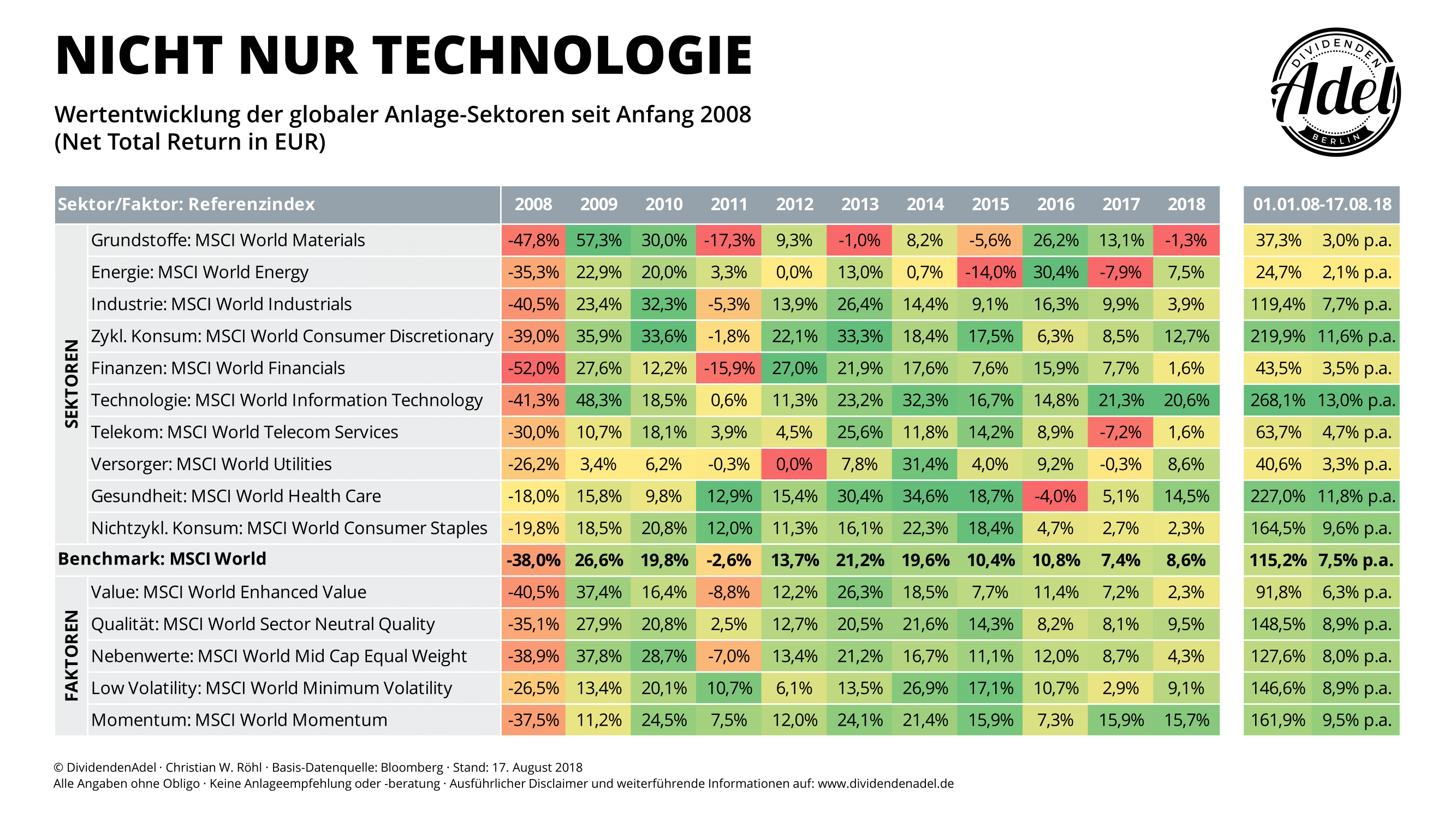

Nach Asset-Klassen und Ländern nun mal der Blick auf die globalen Branchen-Trends – gemessen an den zehn Sektor-Indices des MSCI World, wie sie u.a. über ETFs von DWS Xtrackers investierbar sind. An der Spitze thront wenig überraschend die Tech-Wirtschaft, wo sich die Aktienkurse seit Anfang 2008 auf Euro-Basis nahezu verdreifacht haben. Nicht weit dahinter folgen allerdings schon zyklische Konsumgüter und Gesundheit. Beide Sektoren waren 2016/17 eher schwach, konnten zuletzt indes wieder stärker zulegen als der Gesamtmarkt.

Dividenden-Lieblinge hinken hinterher

Am Ende rangieren neben den Rohstoff- und Energie-Titeln, die vom globalen Konjunktur-Boom merkwürdigerweise nicht profitieren konnten, zwei beliebte Dividendenjagd-Reviere. Telekom- und Versorger-Aktien hinken – obwohl sogar die Netto-Ausschüttungen eingerechnet sind – dem MSCI World deutlich hinterher. Die alte Leier: Fette Dividenden reichen eben nicht für eine überdurchschnittliche Gesamtrendite, wenn das Geschäft stagniert.

Defensive MSCI Branchen werden wiederkommen

Dennoch gehören auch diese Branchen in ein gut diversifiziertes Langfrist-Depot – als defensive Cashflow-Lieferanten, wenn die Wirtschaft mal nicht mehr so brummt. Dasselbe gilt für die nichtzyklischen Konsumgüter: Bis 2015 waren Nahrungsmittel, Getränke, Haushalts- und Hygieneartikel an der Börse so angesagt, dass die Bewertungen dem eher limitierten Wachstumspotential von Konzernen wie Nestlé, Coca-Cola oder Procter & Gamble davongelaufen sind. Diese Übertreibung ist in den vergangenen drei Jahren sukzessive abgebaut worden. Inzwischen gibt es hier sogar attraktive (Nach-)Kauf-Gelegenheiten. Denn irgendwann werden Investoren die stetigen Erträge der Konsum-Riesen wieder wertschätzen.

„Smart Beta“ lohnt sich

Lange nicht so groß wie bei den Branchen sind die Performance-Unterschiede zwischen den Anlagestilen. Erfreulich auf jeden Fall: Vier der fünf vom Marktführer iShares als ETF verbrieften Faktor-Indices, im Marketing-Slang gerne auch „Smart Beta“ genannt, haben seit 2008 besser abgeschnitten als der MSCI World – angeführt vom auf trendstarke Aktien fokussierten Momentum-Portfolio.

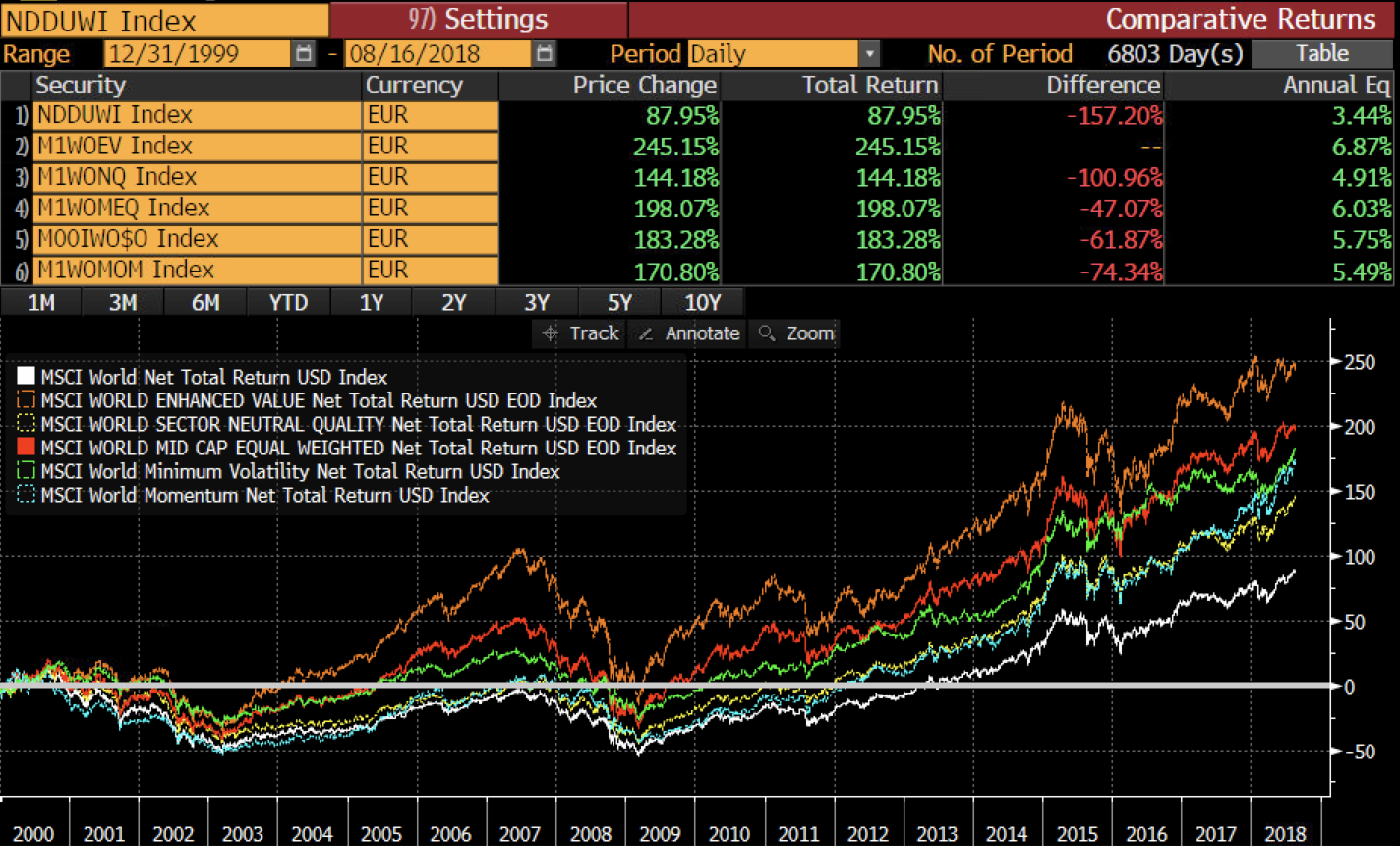

Auf ganz lange Sicht liegt Value vorn

Nur die auf günstige Bewertungen abzielende Value-Strategie schlägt mit einem Zuwachs von kümmerlichen 90% aus der Art. Allerdings sind solche Betrachtungen immer nur eine Momentaufnahme. Über andere Zeiträume kann sich ein gänzlich anderes Bild ergeben. Seit Anfang 2000 etwa liegt „Value“ mit knapp 250% Plus einsam an der Spitze – während der MSCI World Index in Euro nicht einmal 90% zulegen konnte.

Chart-Quelle: Bloomberg.

Sämtliche Inhalte nach bestem Wissen und Gewissen, aber ohne Gewähr für Aktualität, Richtigkeit, Vollständigkeit und Genauigkeit. Der Beitrag dient nur der Information und stellt keine Aufforderung zum Kauf oder Verkauf der erwähnten Wertpapiere dar. Der Autor haftet nicht für materielle und/oder immaterielle Schäden, die durch die Nutzung oder Nichtnutzung der Inhalte oder durch die Nutzung fehlerhafter und unvollständiger Inhalte verursacht wurden.

Der Beitrag MSCI Branchen seit 2008: Technologie vorn, Dividenden-Lieblinge schwächeln erschien zuerst auf DividendenAdel.

)

Latest Blogs

» Wiener Börse Party 2024 in the Making, 24....

» Börse-Inputs auf Spotify zu u.a. Infineon,...

» ATX-Trends: AMAG, Erste Group, RBI, Bawag,...

» Wiener Börse Party 2024 in the Making, 23....

» Wiener Börse Party 2024 in the Making, 22....

» BSN Spitout Wiener Börse: Strabag geht übe...

» Börse Social Depot Trading Kommentar (Depo...

» Börsegeschichte 24.4.: Rosenbauer, CA, Uni...

» Einschätzungen zu den AMAG-Zahlen, neuer C...

» Nachlese: Peter Heinrich, Didi Hallervorde...

Weitere Blogs von Christian W. Röhl

» Essen+Trinken: 1 Fonds + 3 Aktien | DSW Co...

Nestlé, PepsiCo, General Mills & Co: Nahrungsmittel- und Getränke-Hersteller ste...

» Aktien fürs Leben: Mein neuer Podcast mit ...

Aktien fürs Leben! Mit Capital-Chefredakteur Horst von Buttlar spreche ich künftig je...

» Indexmonitor 2021: Nur Sicherheit bringt V...

Willkommen in 2022 – nachdem im vergangenen Jahr an der Börse alles lief, außer...

» Jahresausklang 2021: Dankbarkeit, Videos u...

Am Ende des Jahres mal innehalten und Bilanz ziehen. Und dabei bleibt vor allem ein Gefühl:...

» Inflation: Rationale Strategien statt Glas...

Zum Jahresende nochmal Aufklärungsarbeit rund um das Thema Inflation. In einem dreistü...